Có thể có ít bằng chứng cho thấy các kiểm toán viên đang trở nên nghiêm ngặt hơn, nhưng họ đã phản ứng theo những cách khác đối với thách thức mà kiểm toán giá trị hợp lý mang đến: về cơ bản thì họ tập hợp lại và tìm cách hạn chế trách nhiệm của mình.

Từ Big Eight năm 1987, ngành kiểm toán thu hẹp còn Big Five năm 1998. Với sự sụp đổ của Arthur Andersen vào năm 2002, con số này giảm xuống còn bốn: PWC, Deloitt, E&Y và KPMG. Các công ty này hoàn toàn thống trị thị trường kiểm toán, đặc biệt ở Anh và Mỹ.

Nhiều nhà quan sát chấp nhận sự bó hẹp lựa chọn này, khiến việc điều chỉnh ngành càng khó khăn hơn. Guy Jubb, giáo sư danh dự tại Đại học Edinburgh và là chuyên gia quản trị doanh nghiệp, cho hay: “Điều này khiến Big Fourquá mạnh để sụp đổ.”

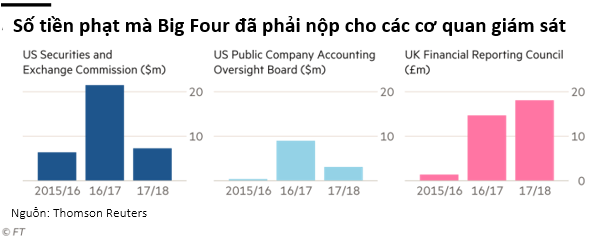

Theo Statista, năm ngoái, tổng doanh thu của Big Four đạt khoảng 134 tỷ USD, thuê gần 945.000 người. Quy mô lớn khiến Big Four dễ trở thành mục tiêu của các vụ kiện cổ đông, đặc biệt là ở Mỹ.

Để chống lại điều này và giảm phạm vi hoạt động, các công ty kiểm toán đã sử dụng sức mạnh vận động hành lang của họ để xóa bỏ mọi quyết định và các phán xét liên quan đến những gì họ làm. Kể từ đây bùng nổ các quy tắc “kiểm tra” được thiết kế để đạt được các kết quả “trung lập”. Có thể nói đây là một quá trình ngầm tương đương với việc “xã hội hóa hoặc tích hợp các rủi ro kiểm toán”.

Các nhà quản lý ngày càng tác động nhiều hơn đến số liệu. Ví dụ, hãy nhìn vào các bút toán xung quanh các thẻ tín dụng có lãi suất 0% mà các ngân hàng ở Anh phát hành với kỳ vọng họ sẽ kiếm được tiền khi khách hàng trả chậm và bị phạt mức lãi suất cao hơn.

Khái niệm kiểm toán “thực tế” cho phép các công ty ghi nhận trước doanh thu dựa trên ước tính của họ. Nhà quản lí càng có cái nhìn lạc quan thì giá trị tài sản càng tăng. Do đó, không có gì đáng ngạc nhiên khi kết quả là kỳ vọng về lợi nhuận từ các thẻ tín dụng lãi suất 0% này bị thổi phồng, khiến NHTW Anh phải cảnh báo đó có thể là 1 quả bong bóng đang dần phình to.

Ngoài ra còn có những lo ngại rằng Big Four – nay đã trở thành những tập đoàn cung cấp dịch vụ luôn thèm khát lợi nhuận – không còn coi trọng vấn đề chất lượng kiểm toán. Erik Gordon, giáo sư Đại học Michigan Ross School of Business cho biết: “Chất lượng công việc thấp có lợi cho họ hơn là chất lượng cao. Điều này ít tốn kém và khách hàng, những người thực sự quản lý công ty, mà không phải là các cổ đông, có vẻ hài lòng với các cuộc kiểm toán mà không soi xét kỹ lưỡng hiệu suất của họ”.

Cuối cùng, đang có sự tranh chấp giữa quan điểm kiểm toán thận trọng và kiểm toán “hữu ích với người dùng”. Mặc dù đã trải qua những bài học đau thương sau khủng hoảng 2008, có vẻ như vế thứ hai đang chiếm ưu thế. Trong năm 2010, trong một bài báo mang tính đột phá của Ủy ban tiêu chuẩn kế toán tài chính của Mỹ và Ủy ban tiêu chuẩn kế toán quốc tế đã loại bỏ “độ tin cậy” hay nhu cầu xác minh thực tế để ủng hộ việc dựa vào “cách thể hiện trung thực”.

Giáo sư Ramanna nói: “Đó là một dấu hiệu cho thấy các nhà thiết lập qui chuẩn – muốn thoát li khỏi trách nhiệm giải trình công khai và được nuông chiều bởi lợi ích của các tập đoàn – có thể tự tạo ra sự tin cậy cho mình.”

Điều này đã mở ra một khoảng cách với các tiêu chuẩn mà các công ty ở Anh phải tuân thủ, trong đó nói rằng kiểm toán phải cho ra một bức tranh “chính xác và công bằng” về tình hình tài chính và doanh thu của công ty.

Những người chỉ trích giá trị hợp lý lo lắng rằng các tiêu chuẩn đã tách biệt quá xa so với qui định pháp luật. Nhiều thay đổi gần đây diễn ra bí mật, nhờ sự hữu hảo toàn cầu, hoặc là kết quả của chương trình nghị sự “hữu ích cho người dùng”.

Bà Natasha Landell-Mills, chuyên gia tại công ty quản lý tài sản Sarasin & Partners, cho rằng trong trường hợp tồi tệ nhất, kiểm toán giá trị hợp lý có thể tạo điều kiện cho các mô hình lừa đảo Ponzi bùng nổ vì cho phép thổi phồng giá trị và bỏ qua những khoản lỗ có thể nhìn thấy được trong tương lai gần. Trong khi đó những ảo tưởng về lợi nhuận cho phép các lãnh đạo công ty và các cổ đông hiện hữu rút ruột tiền mặt của công ty thông qua các khoản tiền thưởng và cổ tức hậu hĩnh.

Theo cafef